Новости рынков |Медь — лучший выбор среди цветных металлов в 2024 году — Опрос Reuters

- 10 октября 2023, 14:11

- |

Медь будет в подавляющем большинстве лучшим выбором в сегменте цветных металлов в следующем году, заявили в понедельник, 9 октября, участники форума «Неделя Лондонской биржи металлов» (LME Week).

Медь получила 53% голосов в неофициальном опросе, проводившемся на форуме. Опрос был посвящен тому, какой цветной металл, вероятно, будет иметь наибольший потенциал роста в 2024 году, после того как ряд аналитиков представили свои взгляды по каждому из шести основных металлов, торгуемых на LME.

Олово на втором месте с 23% голосов, а остальные получили 4–9%.

Аналитик Макс Лейтон из Citibank умеренно пессимистично оценивает краткосрочные перспективы меди, но как только исчезнут опасения по поводу макроэкономического роста, цены, скорее всего, резко вырастут.

Цена на медь на LME может подскочить до $12 000–15 000 за метрическую тонну в 2025 году, считает эксперт, подразумевая, что это будет вызвано растущим спросом энергетическим переходом, который вряд ли будет удовлетворен за счет расширения добычи на рудниках.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Горно-металлургическая отрасль сочла безопасной налоговую нагрузку — Ведомости

- 05 октября 2023, 09:55

- |

Текущая налоговая нагрузка, по оценке 60% топ-менеджеров российских горно-металлургических компаний (ГМК), завышена, но не создает угроз для бизнеса. Это следует из обзора консалтинговой компании Б1 (бывшая EY в России), с которым ознакомились «Ведомости». Только 20% респондентов считают, что налоговая нагрузка на ГМК чрезмерная и создает угрозы для развития бизнеса. Еще 10% назвали ее справедливой, а 10% заявили, что налоги для отрасли нужно отменить в принципе.

Исследование проводилось методом опроса руководителей в области финансов, инвестиций, стратегии и IT 11 крупнейших российских ГМК (названия в исследовании не приводятся). В опросе приняли участие компании с общей выручкой около 4,8 трлн руб. (данные за 2021 г.) и общим количеством сотрудников более 370 000 человек.

www.vedomosti.ru/business/articles/2023/10/05/998881-gorno-metallurgicheskaya-otrasl-sochla-bezopasnoi-nalogovuyu-nagruzku

Новости рынков |Спрос Китая на нефть и медь стремительно растет — Goldman Sachs

- 02 октября 2023, 11:17

- |

Хотя китайский сектор недвижимости все еще пытается восстановиться, инвестиционный банк отметил, что в текущем году зеленая экономика Китая продемонстрировала «значительную силу». Это привело к резкому росту спроса на металлы, связанные с переходом к зеленой экономике, такие как медь.

Восстановление производственного сектора Китая также повышает спрос на базовые металлы, такие как алюминий.

Промышленное производство Китая выросло на 4,5% в августе по сравнению с годом ранее, превысив ожидания роста на 3,9%. В этой категории добавленная стоимость производства оборудования выросла на 5,4% в годовом исчислении.

www.cnbc.com/2023/10/02/chinas-demand-for-oil-and-copper-is-booming-says-goldman-sachs.html

Новости рынков |Минфин ждет увеличения рентных налогов ГМК в 2023 году почти на треть

- 28 сентября 2023, 11:27

- |

Рентные налоги горно-металлургического комплекса РФ в 2023 году составят 314,3 млрд руб. по сравнению с 239,7 млрд руб. по итогам прошлого года (рост на 31%), говорится в основных направлениях бюджетной, налоговой и таможенно-тарифной политики на 2024-2026 годы. Эта цифра включает НДПИ, экспортную пошлину и акциз на сталь.

В 2024 году рентные налоги сектора составят, по прогнозу Минфина, 328,3 млрд руб. (рост на 4%), в 2025 году — 264,9 млрд руб., в 2026 году — 268,7 млрд руб.

tass.ru/ekonomika/18861949

Новости рынков |Минфин подготовил проект о снижении налоговой нагрузки на добытчиков платины

- 22 сентября 2023, 07:29

- |

Министерство финансов РФ разработало проект поправок в Налоговый кодекс, которые должны устранить резкий скачок в обложении налогом добычу концентратов, содержащих металлы платиновой группы. Об этом говорится в ответе министерства, направленного на имя уполномоченного при президенте России по защите прав предпринимателей Бориса Титова, сообщили ТАСС в пресс-службе бизнес-омбудсмена.

Как сообщило министерство, разработанный Минфином проект поправок предусматривает внесение в НК РФ прямого указания на то, что к добыче концентратов, содержащих металлы платиновой группы, применяется рентный коэффициент 1 вместо 3,5. Законопроект направлен на согласование в заинтересованные федеральные органы исполнительной власти.

Ранее Титов обратился к заместителю министра финансов РФ Алексею Сазанову с письмом, в котором изложил возникшие проблемы у предприятий, добывающих концентрат платины и платиноидов. Поводом для этого стала жалоба руководства ЗАО «Косьвинский камень», занимающегося добычей золотоплатинового концентрата. Гендиректор предприятия Андрей Бардиж указывал, что с 2021 года производство платины стало нерентабельным и остановилось на многих его предприятиях.

( Читать дальше )

Новости рынков |Добыча и переработка собственного лития может появиться в РФ в течение двух лет

- 21 сентября 2023, 10:08

- |

Добычу и переработку собственного лития могут организовать в России в течение ближайших двух лет. Таким мнением поделился заместитель директора департамента металлургии и материалов Минпромторга России Владислав Демидов во время бизнес-диалога «Новый этап в развитии промышленности России: перспективы создания полной литиевой цепочки» в Новосибирске.

«Я думаю, в течение ближайших двух лет мы будем иметь возможность, я не имею в виду сейчас масштабное промышленное производство, но мы будем иметь возможность производить добычу собственного минерального ресурса», — сказал Демидов, отметив, что сейчас в России реализуется ряд проектов по добыче лития.

Директор бизнес-направления «Специальная химия» АО «ТВЭЛ» Михаил Метелкин отметил, что, по его мнению, переработка собственного лития в России — это вопрос 5-10 лет.

По словам Демидова, литий на текущий момент является одним из приоритетных направлений, в стране уже есть мощности для его переработки. При этом в последнее время потребность в этом ресурсе растет — он необходим при производстве электромобилей и источников энергии. Также замдиректора отметил, что сейчас идет работа над созданием новых видов катодных материалов.

( Читать дальше )

Новости рынков |Почти весь российский медный сектор находится под блокирующими санкциями, кроме ГМК Норильский никель — Ъ

- 15 сентября 2023, 07:31

- |

Минфин США ввел блокирующие санкции в отношении одного из крупнейших российских производителей меди — Русской медной компании — и ее основателя Игоря Алтушкина. В апреле в санкционный список была включена «Удоканская медь», которая только приступает к промышленной добыче, а в июле — УГМК. Андрей Бокарев и Искандар Махмудов, которые долгие годы были совладельцами УГМК, в 2022 году вышли из состава акционеров, однако 14 сентября все равно попали в SDN-list. Таким образом, единственный крупный российский производитель меди, еще не оказавшийся под американскими санкциями,— это «Норникель».

( Читать дальше )

Новости рынков |Цена никеля в Шанхае достигает четырехмесячного максимума

- 04 сентября 2023, 10:30

- |

Около 04.34 по Гринвичу наиболее активно торгующиеся октябрьские фьючерсы на никель на Шанхайской фьючерсной бирже выросли в цене на 3,2%, до 171 050 юаней (23 549,90 доллара) за тонну. Ранее в ходе сессии котировки подскочили на 4,8%, до максимума с 9 мая 175 740 юаней.

Индонезия, являющаяся крупнейшим поставщиком продукции из никеля в Китай, недавно отложила выдачу квот на добычу, что поспособствовало росту цен и более ограниченному предложению никелевой руды.

Производство нержавеющей стали в Китае в июле выросло на 33,5% по сравнению с аналогичным периодом прошлого года, отметили в CITIC Futures. В ближайшие месяцы ожидается дальнейшее увеличение производства в связи с сезонным повышением спроса.

Наиболее активно торгующиеся контракты на нержавеющую сталь в последнее время также выросли в цене вслед за ценами на промышленные товары в Китае на фоне стимулирующих мер, призванных поддержать строительный сектор и экономику.

( Читать дальше )

Новости рынков |Трейдеры рассчитывают, что запасы на LME больше не будут сокращаться

- 29 августа 2023, 16:01

- |

С марта 2021 по март 2023 года объемы хранилищ биржи сократилась почти на четверть, а количество зарегистрированных складов уменьшилось с более чем 600 до 453. Несколько более мелких операторов отказались от сотрудничества с LME, а торговые дома, которые преимущественно хранили запасы на бирже в течение последнего десятилетия, в основном перешли на специализированные логистические компании.

Сбои в цепочках поставок сначала из-за COVID-19, а затем из-за резкого роста цен на энергоносители после начала конфликта на Украине привели к истощению запасов на рынке последней инстанции, сократив спрос на складские площади. Но, возможно, сейчас происходит смена цикла. Во втором квартале объемы хранилищ LME немного увеличились впервые за два года на фоне признаков роста запасов из-за слабого мирового спроса на металлы.

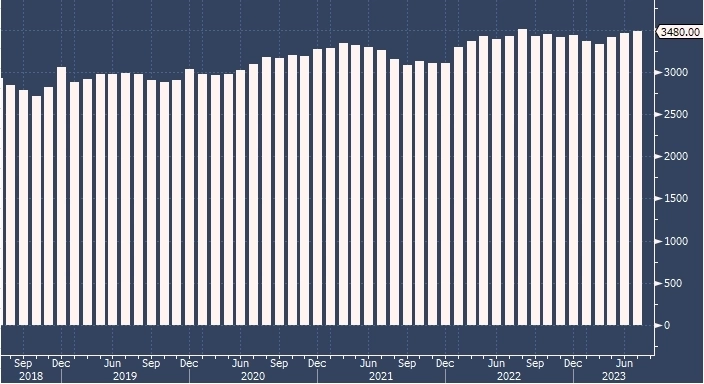

Чем меньше запасов, тем меньше хранилищ

Запасы всех металлов, зарегистрированных на LME, сократились с 2.

( Читать дальше )

Новости рынков |Китай демонстрирует устойчивый рост производства сырьевых товаров в июле

- 15 августа 2023, 11:54

- |

Производство сырьевых товаров в Китае в июле оставалось относительно стабильным, несмотря на слабость в других секторах экономики, при этом производство алюминия выиграло от дождей, которые ослабили давление на гидроэнергетику, питающую плавильные заводы на юго-западе.

Сезон штормов в Китае помог увеличить производство алюминия до второго по величине месячного показателя в 3,48 млн тонн после того, как производители в провинции Юньнань запустили простаивающие мощности. Это на 1,5% больше, чем в прошлом году, хотя объем производства немного снижался ежедневно с июня, согласно данным статистического бюро, опубликованным во вторник, 15 августа.

Национальное бюро статистики Китая: производство первичного алюминия, тыс. тонн

Повышение предложения алюминия оказало давление на цены на фоне падения спроса из-за слабого восстановления экономики Китая. По данным Shanghai Metals Market, общая производственная мощность страны в июле выросла до рекордных 42,2 млн тонн, приблизившись к предельному показателю в 45 млн тонн, введенному Пекином, чтобы избежать переизбытка предложения и избавиться от старых и менее эффективных заводов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс